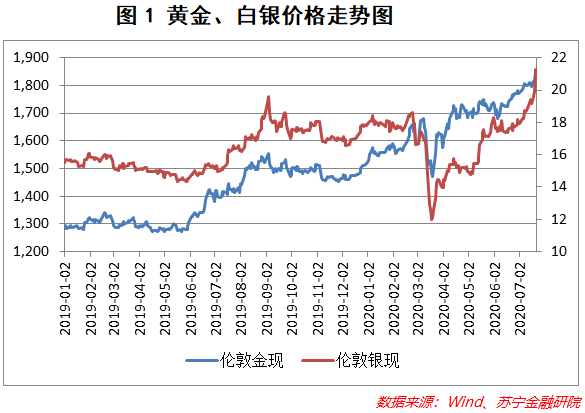

在市场激烈地讨论“A股是否还在牛市”的声浪中,黄金和白银双双走出了令人瞩目的行情——国际黄金价格突破1850美元/盎司的关口,创下接近9年来的新高;国际白银价格最近4个交易日涨幅接近20%,价格逼近23美元,创下了接近7年来的新高。

或许,很多投资者之前并未关注到黄金和白银的投资机会,等到发现时,才有相见恨晚的缺憾感。历史早已无法改变,当前值不值得买才是我们最需要思考的问题,而逻辑推演是投资决策的主要依据。

黄金牛市的动力是什么?

拉长周期来看,黄金的牛市早已启动,自2019年4月份以来,国际金价上涨超过45%(见表1),远超同期上证综指和深证成指的涨幅,且一路走来逻辑清晰、趋势明确,只在今年3月份爆发全球流动性危机时遭到恐慌性抛售。

行至当前,支撑黄金牛市的动力是什么,未来是否仍将存在?

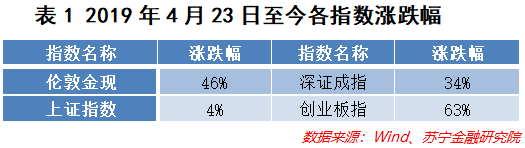

1、天量流动性推动资产价格上升

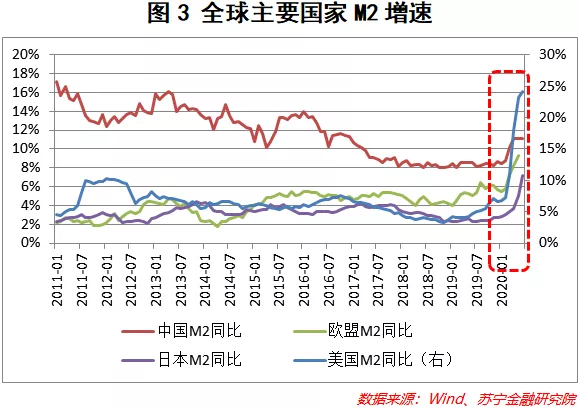

今年以来,新冠疫情在全球范围内扩散,加速恶化了全球经济的下行趋势。因疫情控制及时、经济复苏超预期,中国的货币政策相对克制,央行的资产负债表规模保持在36万亿左右。但为了刺激各国经济,全球其他主要央行向市场投放大量基础货币(见图2),并通过信用扩张衍生出更多的信贷(见图3)。

相较于货币供应的快速增长,黄金的供给极为平稳。从2010年-2019年,全球黄金每年的供给量基本稳定在4300吨至4800吨,而今年受到疫情影响,多个主要产金国出台了严格的停工停产措施,一季度黄金的供应量仅为1066.3吨。泛滥的流动性下,快速增加的过剩资金追逐有限的资产,将会使得大部分资产出现上涨,这也是当前大宗商品、股市集体上扬的关键因素。

目前来看,全球并未放慢直升机撒钱的速度,美联储不断扩大资产购买的范围和力度,欧盟各国也达成了历史上最大规模的一揽子财政计划,包括1.074万亿欧元的欧盟预算和7500亿欧元的新冠“复苏基金”。在全球新冠疫情没有得到有效控制、经济从泥潭中走出之前,预计全球的流动性不会出现紧缩,而这将极大地推升黄金的定价。

2、通胀预期已成市场共识

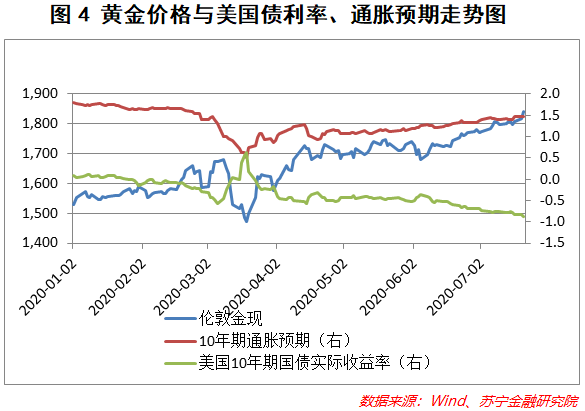

当前美国各期限国债收益率均处于历史最低位水平,10年期国债收益率基本维持在0.6%左右,且从美联储点阵图来看,当前的低利率有望延续到2022年底。随着原油价格的快速反弹,大宗商品的持续走高,且受新冠疫情及全球各地不同自然灾害的影响(蝗灾、蛾灾、水灾、地震等),全球粮食结构性短缺的可能性加大,全球粮价有较强的上涨预期,因此通胀的预期持续走高。从美国10年期国债收益率测算出的结果来看(见图4),通胀预期已从3月份的0.5%快速回升至当前的1.5%。

名义利率在低位徘徊,通胀预期不断走高,实际收益率水平将持续下降,国债等资产的配置价值不断弱化,而不生息的黄金资产具有了极高的性价比。与此同时,当前的美国通胀预期距离美联储2%的目标仍有一定距离,而在全球物价上行趋势明朗的情况下,通胀预计将会进一步抬升,进而加大了黄金的配置价值。

3、全球货币的共同贬值

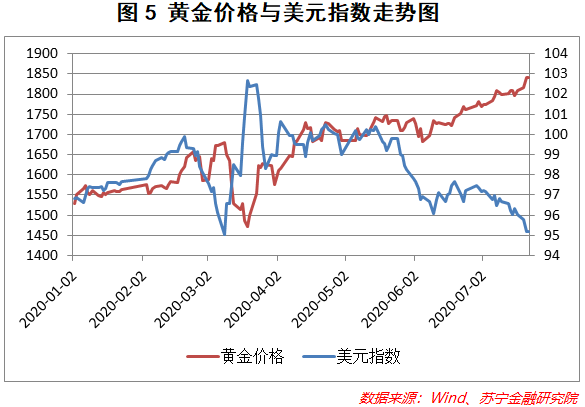

从长期来看,黄金价格与美元指数具有极强的负相关性,也就是说,美元指数走强,黄金价格大概率走低,美元指数走弱,黄金价格大概率上扬。今年一季度以前,风险事件频发、流动性变化等短期因素是影响黄金价格的主导,而像美元指数这样的长期因素则被淡化,故而出现了美元指数与黄金价格走势同向的小概率事件。但是在美元仍为全球硬通货的情况下,美元与黄金的相关关系难以发生改变。

自美元流动性危机逐步缓解之后,美元指数进入了下行通道(见图5)。虽然在美国大选之前,美元有维持强势的动力,但在美国优先的大政策背景下,美元的逆全球化趋势已经初现端倪;且美国的疫情控制远远不如中国、欧洲、日本等地区,经济复苏将会受到疫情的掣肘,美元的强势程度将会减弱,因此,美元指数进入下行通道已是大概率事件。

但是从另一个角度来讲,美元指数代表的是美元相对于其他一揽子货币的相对强弱指标,而在当前全球大规模撒钱的背景下,会造成全球货币同时出现信用贬值,而代表货币相对强度的汇率或美元指数难以体现这一整体的信用下沉。因此,在美元指数下行的背景下,美元价值的绝对信用走弱,将会进一步刺激黄金价格。

4、其他因素

2020年一季度黄金供给收缩3.8%,而总需求上涨1.9%,其中黄金ETF投资需求同比增加594.4%,占全球黄金总需求的比重达27.5%,成为了影响黄金总需求的重要因素。随着黄金价格的进一步走高,投资需求将会进入良性增加的大循环,因此黄金未来需求的增量可重点关注投资需求。

2020年风险事件频频发生,诸如中美摩擦、新冠疫情等事件仍未释缓,且在美国大选尘埃落定之前,黑天鹅事件突发的可能性仍然较大,而黄金的避险属性亦将持续地支撑黄金的短期价格。

因此,综合来看,在流动性持续泛滥、通胀预期不断上升、美元指数大概率下行的大背景下,目前黄金仍然具有投资价值,黄金的牛市仍在进行中。

白银的超额预期

不同于黄金,白银的工业属性较强,工业制造需求占白银总需求的比重在50%以上,但从历史回归来看,金融属性对白银价格起主导作用。

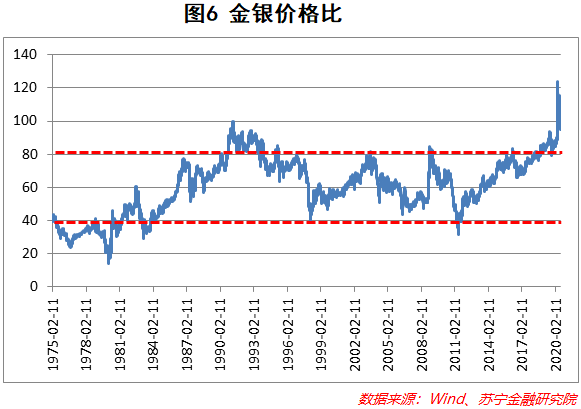

长期来看,白银价格走势与黄金走势极为相似,基本同涨同跌。今年一季度之前,黄金价格持续走高,但白银却没有紧随其后,金银价格比创出历史新高(见图6)。自1975年以来,金银价格比值大概率处于40-80 之间,在今年3月18日达到历史最高点124后,已开始均值回归,也就是白银的涨幅大幅超过黄金。

因此,若黄金价格有望继续向上突破,白银亦将大概率跟随,共同享受贵金属的β收益。而从当前来看,金银价格比均值回归的趋势短期内难以改变,金银价格比有望继续下行,从而扩大白银的α收益。故而,未来一段时间,白银相较黄金出现超额收益仍将是大概率事件。